Chính sách tiền tệ khó thắt chặt cuối năm 2023

Cộng đồng doanh nghiệp vẫn đang gặp không ít khó khăn, nên Ngân hàng Nhà nước (NHNN) nhiều khả năng sẽ duy trì chính sách lãi suất thấp để hỗ trợ tăng trưởng kinh tế.

NHNN tiếp tục hoạt động phát hành tín phiếu xuyên suốt tuần trước (2/10-6/10), với tổng khối lượng phát hành là 46,9 nghìn tỷ đồng ở kỳ hạn 28 ngày. Phương thức đấu thầu là cạnh tranh lãi suất, và lãi suất trúng thầu có xu hướng tăng dần – kết tuần tại 1,3% (so với mức 1,0% trong phiên giao dịch tuần trước đó).

Bên cạnh đó, NHNN đều đặn chào thầu trên kênh kỳ hạn 7 ngày ở mức tối thiểu (1.000 tỷ đồng/ngày) và không có khối lượng trúng thầu nào được ghi nhận. Như vậy, tính đến ngày 6/10, khối lượng tín phiếu lưu hành trên thị trường lên mức 140,7 nghìn tỷ đồng.

Về diễn biến lãi suất trên thị trường 2, lãi suất liên ngân hàng kỳ hạn qua đêm tăng dần lên mức 1,3% và thu hẹp chênh lệch với lãi suất USD thu hẹp xuống chỉ còn -380 điểm cơ bản.

Trước động thái hút ròng liên tục của NHNN, nhiều nhà đầu tư lo ngại về khả năng đảo chiều chính sách tiền tệ, tăng lãi suất vào những tháng cuối năm.

Theo TS. Phạm Thế Anh - Trưởng khoa Kinh tế học (Đại học Kinh tế Quốc dân), cộng đồng doanh nghiệp vẫn đang gặp không ít khó khăn, nên NHNN nhiều khả năng sẽ duy trì chính sách lãi suất thấp để hỗ trợ tăng trưởng kinh tế.

“Động thái này của NHNN không nhằm thắt chặt hay đảo ngược chính sách nới lỏng tiền tệ hiện tại, mà chỉ là giải pháp tạm thời trong ngắn hạn, nhằm hút bớt thanh khoản dư thừa và hạn chế đầu cơ tỷ giá. Nếu như lạm phát so với cùng kỳ chỉ quanh mức 4% trở lại rồi quay đầu thì có thể hy vọng chính sách tiền tệ vẫn ở môi trường hỗ trợ kinh tế”, TS. Phạm Thế Anh đánh giá.

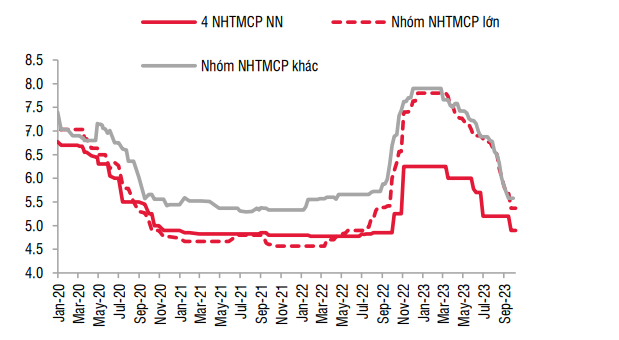

Hình 1: Lãi suất huy động kỳ hạn 12 tháng (%)

Trong báo cáo mới nhất, NHNN cho biết, tính đến cuối tháng 9, tăng trưởng tín dụng đạt 6,9% so với cuối năm 2022 – cao hơn so với mức ước tính ban đầu (6,1-6,2%) tuy nhiên vẫn thấp hơn nhiều so với cùng kỳ (9 tháng 2022: 11,1%). Sự bứt tốc này có thể đến từ yếu tố mùa vụ vào cuối quý và xu hướng tín dụng trong tháng 10 là điểm quan trọng để thấy được hiểu quả của việc hạ lãi suất huy động/cho vay từ phía các ngân hàng thương mại tới cầu tín dụng.

TS. Phạm Thế Anh cho rằng, trải qua mấy năm COVID-19, cộng thêm cú sốc trên thị trường tài chính tiền tệ vào năm ngoái nên thu nhập của người dân bị ảnh hưởng, các nguồn tiền tiết kiệm cũng dần cạn kiệt, kể cả khối tư nhân và doanh nghiệp. Đây chính là lý do tín dụng tăng trưởng yếu.

“Tiêu dùng năm nay được cải thiện nhiều bởi du lịch khi khách quốc tế trở lại, còn tiêu dùng trong nước chưa thực sự khởi sắc, những tháng cuối năm cũng khó có đột phá”, TS. Phạm Thế Anh nhận định.

Với các động lực tăng trưởng trong nước hiện nay, TS. Phạm Thế Anh cho biết, chính sách tiền tệ của Việt Nam đang gặp giới hạn, đặc biệt là lãi suất huy động. Hiện lãi suất huy động đã giảm rất sâu về như thời kỳ COVID-19 nhưng nhu cầu tín dụng vẫn yếu. Nhu cầu tín dụng không hoàn toàn phụ thuộc vào lãi suất mà còn phụ thuộc vào đầu ra của doanh nghiệp. Khi doanh nghiệp chưa tiêu thụ được sản phẩm thì cũng chưa có nhu cầu vay vốn để đẩy mạnh sản xuất kinh doanh. Vì vậy, câu chuyện lại quay trở lại sự hồi phục nhu cầu của các thị trường quốc tế.