Yếu tố ảnh hưởng đến quản trị rủi ro lĩnh vực ngân hàng

Bài nghiên cứu này nhằm tìm hiểu những yếu tố ảnh hưởng đến mức độ rủi ro lĩnh vực ngân hàng ở Việt Nam với nghiên cứu từ mẫu của 20 ngân hàng thương mại tại Việt Nam trong khoảng thời gian từ năm 2010 – 2019. Phương pháp định lượng, dữ liệu thứ cấp sẽ được dùng để nghiên cứu và dữ liệu sẽ được xử lý, chạy hồi quy kiểm định trên phần mềm Stata.

Đặt vấn đề

Tầm quan trọng của quản trị rủi ro (QTRR) trong lĩnh vực ngân hàng luôn được nhấn mạnh, đặc biệt sau cuộc khủng hoảng tài chính toàn cầu vào năm 2008, khi chứng kiến sự sụp đổ của các ngân hàng lớn như Lehman Brothers tại Hoa Kỳ. Sự kiện này đã tạo ra hiệu ứng lan truyền, ảnh hưởng đến nền kinh tế của nhiều quốc gia, trong đó có Việt Nam.

Nhận thức được điều này, Việt Nam đã nỗ lực nâng cao hệ thống QTRR để đảm bảo sự ổn định và bền vững trong hệ thống ngân hàng, đồng thời bảo vệ lợi ích của các bên liên quan, bao gồm khách hàng, cổ đông và chính phủ. Tuy nhiên, ở Việt Nam, quá trình QTRR được nhận định là còn thiếu sót, dẫn đến hiệu quả không cao trong việc QTRR trong lĩnh vực ngân hàng (Leung, 2009).

Có nhiều nghiên cứu cho rằng có mối liên kết tích cực giữa rủi ro ngân hàng và quản trị (William, 2014; Elamer, 2020). Vì vậy, bài viết phân tích “Những yếu tố ảnh hưởng đến việc quản trị rủi ro trong lĩnh vực ngân hàng tại Việt Nam”

Phát triển giả thuyết nghiên cứu

Các giả thuyết

Vốn ngân hàng:

Tỷ lệ vốn chủ sở hữu so với tổng tài sản có thể đại diện cho sức mạnh nội tại của các NHTM cho thấy sự tự chủ tài chính của ngân hàng. Tỷ lệ này cũng phản ánh khả năng của ngân hàng bù đắp những thiệt hại về vốn chủ sở hữu của mình thông qua việc trả nợ của ngân hàng, tạo ra một “đệm” để duy trì sự ổn định trong bất kỳ cú sốc nào theo Rahman (2015). Trong trường hợp châu Á, Lee và Hsieh (2013) đã khảo sát các ngân hàng ở 42 quốc gia trong giai đoạn 1994-2008 để xác định tác động của vốn ngân hàng lên rủi ro. Họ cho biết việc tăng vốn ngân hàng giúp làm giảm rủi ro.

H1: Vốn ngân hàng có tác động tích cực lên rủi ro ngân hàng.

Giá trị thương hiệu:

Giá trị thương hiệu của ngân hàng càng cao sẽ làm giảm rủi ro đạo đức của ngân hàng (Marcus, 1984). Ngân hàng sẽ hành động để bảo vệ giá trị thương hiệu này bằng cách chọn đầu tư vào danh mục tài sản có rủi ro thấp hơn (William, 2013).

H2: Giá trị thương hiệu của ngân hàng càng cao, rủi ro càng thấp.

Quy mô ngân hàng:

Tổng tài sản có của ngân hàng cao thể hiện quy mô của ngân hàng lớn, chiếm chủ yếu là lượng tiền cho khách hàng vay và tiền gửi của khách hàng. Ở Việt Nam, hầu hết các ngân hàng lớn đều là ngân hàng lâu đời và có uy tín. Do đó, thị phần của các ngân hàng này tương đối lớn. Vì vậy, các ngân hàng này có xu hướng theo đuổi chính sách rủi ro thấp và họ có hệ thống QTRR tốt (Lê Ngọc Quỳnh Anh, 2020).

H3: Quy mô ngân hàng càng lớn thì tính ổn định càng cao.

Tăng trưởng tín dụng:

Sự gia tăng giá trị của các khoản vay theo thời gian được gọi là tăng trưởng tín dụng. Các nhà nghiên cứu trước đây đã phát hiện ra mối liên hệ giữa mở rộng tín dụng và rủi ro tín dụng. Theo Luc Laeven và Giovanni Majnoni (2002), Delis (2011), tăng trưởng tín dụng sẽ làm tăng rủi ro tín dụng. Tuy nhiên, theo Daniel Foos (2010), không phải ngân hàng nào có tín dụng tăng trưởng đều tiềm ẩn rủi ro tín dụng; chỉ những ngân hàng có tốc độ tăng trưởng tín dụng cao hơn mức trung bình của cả nước mới gặp rủi ro.

H4: Tăng trưởng tín dụng có mối tương quan thuận chiều với rủi ro tín dụng

Chất lượng quy định:

Theo Delis và Staikouras (2011), tăng cường giám sát làm giảm rủi ro ngân hàng và tăng tác động thị trường trong việc giảm rủi ro ngân hàng. Klomp và De Haan (2011) phát hiện ra rằng, các quy định của ngân hàng nhằm hạn chế rủi ro ngân hàng phụ thuộc vào cấu trúc và quy mô sở hữu của ngân hàng, với các ngân hàng có rủi ro cao sẽ chịu tác động nặng nề nhất. Laeven và Levine (2009) phát hiện ra rằng, tác động của các quy định đối với rủi ro cũng bị ảnh hưởng bởi cấu trúc sở hữu.

H5: Mức độ quản trị cao dẫn đến rủi ro ngân hàng thấp hơn.

H6: Tác động giảm thiểu rủi ro của vốn chủ sở hữu và giá trị thương hiệu được củng cố bởi chất lượng quản trị.

Cho đến nay, tác động của các điều kiện kinh tế quốc gia khác nhau đối với rủi ro ngân hàng hiếm khi được xem xét. Theo lập luận của các tác giả như Buch và DeLong (2004), Cole, và cộng sự. (2008) và Sturm và Williams (2010), các quốc gia có GDP bình quân đầu người cao hơn có xu hướng phát triển hơn về tài chính, nên việc QTRR sẽ tốt hơn. Nghiên cứu của Bikker và Metzemakers (2005) thấy, tổn thất cho vay ngân hàng dự phòng thấp hơn khi tốc độ tăng trưởng GDP cao hơn Vì vậy, nghiên cứu này sẽ bao gồm các biện pháp kiểm soát đối với các yếu tố kinh tế vĩ mô quốc gia.

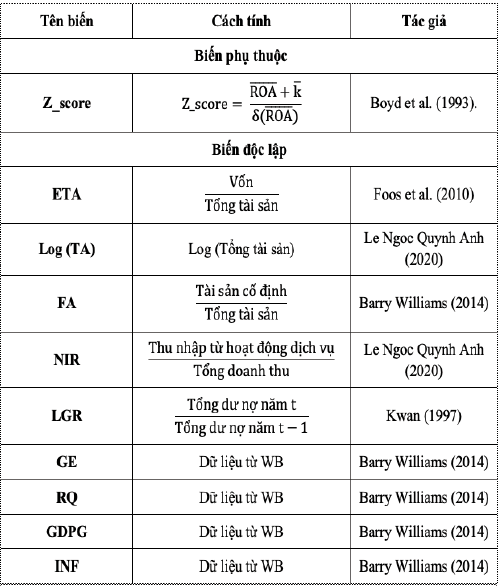

Các biến trong mô hình

Bảng 1: Các biến trong mô hình

Biến độc lập:

Z-Index được sử dụng đánh giá rủi ro phá sản của ngân hàng và được đưa ra bởi Boyd và cộng sự (1993). Chỉ số này được coi là điểm đánh giá sức khỏe của ngân hàng. Giá trị của Z-score càng cao thì rủi ro càng thấp. Mặt khác, chỉ số Z cũng bao gồm 2 thành phần và cả hai thành phần này đại diện cho 2 loại rủi ro ngân hàng.

Biến phụ thuộc:

Vốn chủ sở hữu/Tổng tài sản (ETA):

Nghiên cứu sẽ sử dụng vốn chủ sở hữu ngân hàng trên tổng tài sản để đo lường vốn chủ sở hữu ngân hàng một cách riêng biệt.

LOG (Tổng tài sản) (LogTA):

Toàn bộ tài sản của một ngân hàng có thể tượng trưng cho quy mô của nó; tài sản của ngân hàng càng lớn thì quy mô của nó càng lớn. Theo thông lệ trên thế giới, đây là một trong những chỉ tiêu quan trọng nhất để đánh giá sức mạnh tài chính trong hoạt động kinh doanh của ngân hàng. Theo Foos và cộng sự (2010), quy mô tài sản được tính bằng logarit tự nhiên của tổng tài sản của ngân hàng để giảm chênh lệch ngân hàng (Lê Ngọc Quỳnh Anh (2020).

Giá trị thương hiệu (FV):

Một phương pháp đo lường giá trị thương hiệu là việc ngân hàng đầu tư vào tài sản cố định mà ngân hàng sử dụng để thực hiện các hoạt động ngân hàng. Do đó, thước đo giá trị thương hiệu thứ hai được sử dụng trong nghiên cứu này là tài sản cố định chia cho tổng tài sản, Barry Williams (2014).

Doanh thu ngoài lãi (NIR):

Sự gia tăng thu nhập ngân hàng chủ yếu dựa vào thu nhập từ hoạt động dịch vụ cho thấy sự thay đổi cơ cấu rủi ro ngân hàng, như đã thảo luận ở trên. Để đo lường hiệu ứng, bài viết sẽ sử dụng tổng thu nhập hoạt động dịch vụ trên tổng doanh thu (sử dụng giá trị trung bình di động 2 năm) (Lê Ngọc Quỳnh Anh (2020).

Tăng trưởng tín dụng (LGR):

Có một mối quan hệ phi tuyến tính giữa tăng trưởng tín dụng và rủi ro ngân hàng. Tăng trưởng tín dụng sẽ được đo lường bằng sự thay đổi trong tổng dư nợ trong 2 năm phù hợp với biến phụ thuộc được sử dụng, Kwan (1997).

Hiệu quả quản trị và chất lượng quy định (GE và RQ):

Ngân hàng Thế giới (WB) cung cấp 6 thước đo về các khía cạnh khác nhau của quản lý quốc gia (Kaufmann và cộng sự, 2010). Do nghiên cứu này tập trung vào tác động của các quy định đối với rủi ro ngân hàng nên 2 trong số sáu biện pháp sẽ được sử dụng là (i) hiệu quả của quản trị và (ii) chất lượng điều hành.

Yếu tố vĩ mô (GDPG và INF):

Bài viết sử dụng tốc độ tăng trưởng thu nhập bình quân đầu người (GDPG) và lạm phát (INF)

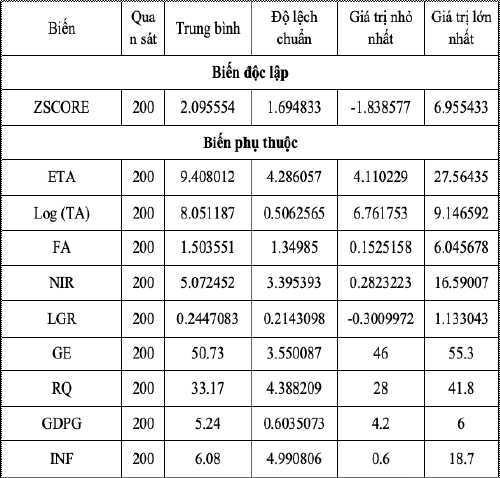

Phương pháp nghiên cứu

Bảng 2: Thống kê các biến mô tả trong mô hình

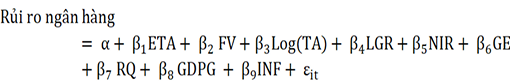

Bài nghiên cứu này được kế thừa từ mô hình của Besanko và Kanatas (1996) và phát huy thêm. Besanko và Kanatas nghiên cứu hiệu quả vốn ngân hàng trong việc giảm rủi ro ngân hàng được củng cố bởi quy định chất lượng. Vì vậy, dạng thức của mô hình như sau:

Trong đó:

α: Hằng số.

ε: Sai số.

Biến phụ thuộc: Z-score

Biến độc lập: ETA, FV, Log(TA), LGR, NIR, GE, RQ, GDPG, INF

Kết quả nghiên cứu và thảo luận

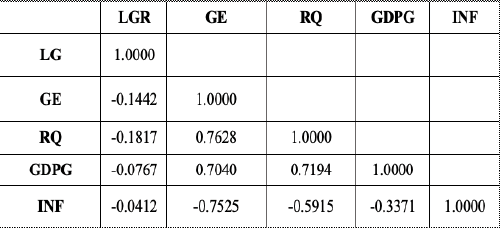

Bảng 3: Ma trận tương quan giữa các biến có Zscore

Bảng 4: Ma trận tương quan giữa các biến hông có Zscore

Bảng 3, 4 cho thấy, giữa các biến có hệ số tương quan thấp. Do đó, mô hình không xảy ra hiện tượng tự tương quan.

Kết quả nghiên cứu

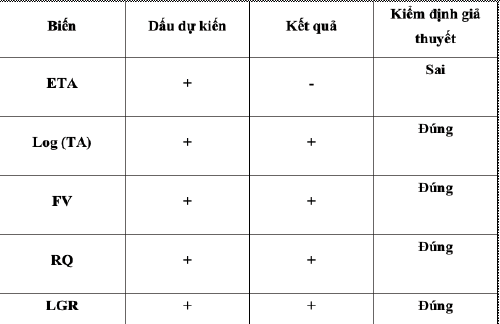

Bảng 5: So sánh kết quả với dự đoán

Kết quả hồi quy của biến ETA là -0,0481 với mức ý nghĩa 0,01%, trái ngược với kỳ vọng ban đầu là vốn chủ sở hữu càng tăng thì rủi ro càng giảm. Điều này có thể vì khi vốn chủ sở hữu càng tăng thì sự yên tâm về sử dụng để đầu tư càng tăng có thể dẫn đến rủi ro lớn hơn vì những quyết định đầu tư mạo hiểm hơn.

Hồi quy của biến Log (TA) là 1.239 và có ý nghĩa thống kê ở mức 1%, cho thấy mối quan hệ tỷ lệ thuận giữa quy mô ngân hàng và Z-Score. Khi quy mô của ngân hàng tăng lên, Z-core cũng tăng lên hoặc mức độ ổn định tài chính của ngân hàng tăng lên. Quy mô càng lớn thì rủi ro ngân hàng càng giảm. Kết quả này cũng phù hợp với kết quả của Megginson W. L. (2005) và Lê Ngọc Quỳnh Anh (2020).

Hồi quy của giá trị thương hiệu (FV) là 2,445 và phép liệt kê trung bình ở mức 1%. Kết quả này ủng hộ giả định 2 rằng giá trị thương hiệu ngân hàng càng cao thì rủi ro càng thấp, tương tự như lập luận của Marcus (1984), giá trị thương hiệu ngân hàng sẽ làm giảm rủi ro hành vi trong ngân hàng.

Kết quả cho thấy cải thiện quản trị có tác động làm giảm rủi ro ngân hàng. Điều này đúng với các nghiên cứu trước (Kaufman, 2014).

Biến hồi quy quy định tương tác với vốn chủ sở hữu trên tổng tài sản là 1.239 và có ý nghĩa thống kê ở mức 1% cho thấy, có mối quan hệ cùng chiều với Zscore. Điều này cho thấy, mức độ thâm dụng của quy định về vốn có tác động đến vốn tự có trên tổng tài sản, tác động này càng tốt thì tính ổn định của ngân hàng càng cao, tương tự như kết quả của Barth và cộng sự (2013).

Kết quả của Tăng trưởng tín dụng là 1,483, với mức ý nghĩa 1% cho thấy tăng trưởng tín dụng của ngân hàng không tiềm ẩn rủi ro tín dụng; ngược lại còn giúp tăng tính ổn định của ngân hàng. Chỉ những ngân hàng vượt quá mức trung bình quốc gia mới gặp rủi ro. Kết quả tương tự với Daniel Foos (2010).

Kết luận và kiến nghị

Nghiên cứu sử dụng dữ liệu bao gồm 200 quan sát của 20 ngân hàng thương mại cổ phần trong hơn 10 năm, từ 2010-2019 tại Việt Nam. Dữ liệu thu thập từ báo cáo tài chính và báo cáo thường niên đã được kiểm toán và công bố. Bài viết dựa trên phương pháp đo lường rủi ro ngân hàng và các nhân tố tác động đến rủi ro ngân hàng trong điều kiện quản trị quốc gia của Barry Williams (2014) bằng mô hình tác động cố định trên dữ liệu bảng.

Nhìn chung, để đảm bảo được một hệ thống quản trị rủi ro tốt, các yếu tố về quy mô, thương hiệu và đặc biệt là chất lượng quản trị và chất lượng các quy tắc nên được xem xét một cách kỹ lưỡng. Bên cạnh đó, một hệ thống quản trị tốt cũng sẽ giúp ngành Ngân hàng tránh được những ảnh hưởng của biến động kinh tế. Một vài đề xuất được đưa ra như sau:

Thứ nhất, các NHTM Việt Nam cần xây dựng và triển khai chiến lược nâng cao năng lực cạnh tranh, duy trì và củng cố sự ổn định, tận dụng hiệu quả các thách thức. Điều này có nghĩa là ở cấp chính phủ, nên thành lập một ban chỉ đạo liên ngành gồm các cán bộ, chuyên gia giỏi từ các bộ, ngành, đại diện các doanh nghiệp chủ chốt để phối hợp xây dựng chính sách giảm thiểu rủi ro cho các ngân hàng thương mại một cách hiệu quả.

Thứ hai, để khắc phục tình trạng không tương thích về phát triển, kinh doanh và năng lực cạnh tranh trong xu thế của các ngân hàng nước ngoài và hệ thống các ngân hàng thương mại Việt Nam với hệ thống các ngân hàng thương mại nước ngoài, các ngân hàng thương mại Việt Nam cần nhanh chóng thực hiện các giải pháp sau: phổ biến thông tin và kiến thức sử dụng trong các dịch vụ ngân hàng tới khách hàng, tăng cường năng lực quản trị điều hành và phát triển nguồn nhân lực, nâng cao năng lực tài chính và nâng cao chất lượng dịch vụ ngân hàng, mở rộng thị trường ra nước ngoài.

Tài liệu tham khảo:

- Lê Ngọc Quỳnh Anh (2020), “Các nhân tố ảnh hưởng đến sự ổn định tài chính của các ngân hàng thương mại Việt Nam”, Tạp chí Khoa học Huế;

- Bongini, P., Laeven, L., & Majnoni, G. (2002). How good is the market at assessing bank fragility? A horse race between different indicators. Ratings, Rating Agencies and the Global Financial System, 159-176;

- Boyd, J., Graham, S., Hewitt, R.S. (1993), “Bank holding company mergers with nonbank financial firms: effects on the risk of failure”, Journal of Banking and finance;

- Buch, C. M., & DeLong, G. (2008). Do weak supervisory systems encourage bank risk-taking?. Journal of Financial Stability, 4(1), 23-39.